Se acerca el peor colapso del mercado de deuda pública occidental desde 1949. Bloomberg. «Semana tras semana, la caída del mercado de bonos está empeorando, sin un final a la vista», dijo el periódico.

En la reunión de la Fed del miércoles, el rango de la tasa de política se elevó a 3-3.25%, que fue el tercer aumento consecutivo de 75 puntos básicos, escribe bloomberg.com. Los políticos han indicado que esperan que la tasa suba por encima del 4,5% y se mantenga en ese nivel, aunque cause un gran daño a la economía.

- El viernes, los bonos del Reino Unido a cinco años cayeron más desde al menos 1992 después de que el gobierno lanzara un plan masivo de recorte de impuestos que solo podría reforzar la posición del Banco de Inglaterra.

- Los bonos del Tesoro de Estados Unidos a dos años están en medio de su peor racha de pérdidas desde 1976.

- A nivel mundial, según las estimaciones del Bank of America, los mercados de bonos gubernamentales van camino de su peor año desde 1949, cuando Europa resurgió de las ruinas de la Segunda Guerra Mundial.

- Las crecientes pérdidas reflejan cuánto se han alejado la Reserva Federal y otros bancos centrales de la política monetaria a raíz de la pandemia, cuando mantuvieron las tasas de interés cerca de cero para apuntalar sus economías.

- La reversión ha tenido un gran impacto en todo, desde los precios de las acciones hasta el petróleo, ya que los inversores se preparan para un crecimiento económico más lento y el aumento de las tasas empuja a las economías occidentales aún más hacia abajo.

Ecos de Bloomberg J.P. Morganque pone en entredicho la sostenibilidad de la deuda griega (y de otros países occidentales), a pesar de la información oficial, según la cual se produce una disminución de la relación deuda/PIB, así como un aumento de la rentabilidad de los bonos del Estado.

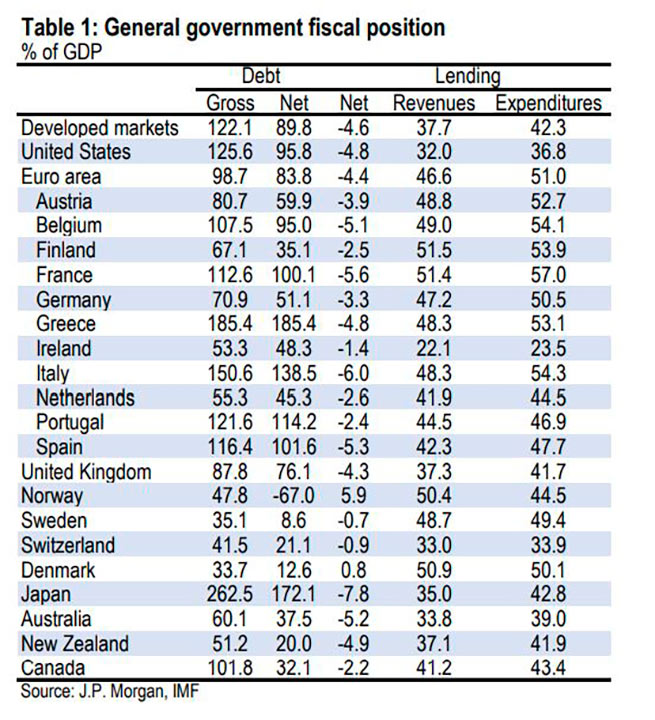

JP Morgan señala que un crecimiento nominal más fuerte que la tasa de interés abre la puerta a una dinámica tipo «esquema Ponzi» en la que los gobiernos siempre deben tener déficit, siempre cambiar sus pasivos y superar cualquier posición de deuda. En particular, según el banco estadounidense, la deuda como porcentaje del PIB ha crecido significativamente en los mercados desarrollados.

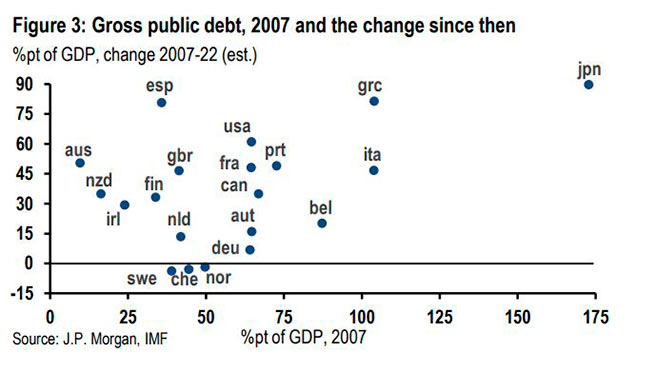

Incluso antes de que golpeara la gran crisis financiera de 2007, saltó más del 30% en 13 de las 21 principales economías avanzadas incluidas en la muestra de países estudiados por JP Morgan.

Se observa que para 9 grandes economías desarrolladas aumentó en más del 45%.

Después del desapalancamiento desde el período posterior a la Segunda Guerra Mundial hasta la década de 1960, la deuda pública comenzó a aumentar en todos los países desarrollados a partir de la década de 1970. Para 2007, el índice de endeudamiento había aumentado en un 40 %, hasta el 74 %, un aumento de alrededor del 1 % anual.

Sin embargo, en los últimos 15 años, esta cifra ha cambiado significativamente. De hecho, en el contexto del apoyo fiscal brindado por los gobiernos después de la gran crisis financiera y la crisis de la pandemia, la deuda promedió el 122% del PIB en 2022. Si bien casi todos los países experimentaron aumentos de la deuda, los resultados variaron.

Desde 2007, la deuda bruta del sector público ha aumentado un 90 % en Japón y un 81 % en Grecia y España. Estados Unidos ocupa el cuarto lugar, con un aumento de la deuda bruta del 61 % desde 2007. Los países nórdicos como Alemania, los Países Bajos, Austria y Bélgica han experimentado un crecimiento mucho menor en los últimos 15 años.

Por otro lado, la relación deuda/PIB en Noruega, Suecia y Suiza disminuyó durante este período. No es sorprendente que los países con los mayores aumentos de la deuda sean también los países con los niveles de deuda total más altos. Para Japón, Grecia e Italia, la deuda bruta “aumentó” en 2007. Han mostrado el mayor crecimiento desde la gran crisis financiera y la pandemia. Más allá de estos extremos antes mencionados, el crecimiento de la deuda desde 2007 ha sido de base amplia.

Si bien los sobreendeudados EE. UU. han visto aumentos significativos en la deuda desde 2007, Australia y Nueva Zelanda, que generalmente no están muy endeudados, también han visto grandes aumentos en el apalancamiento del sector público.

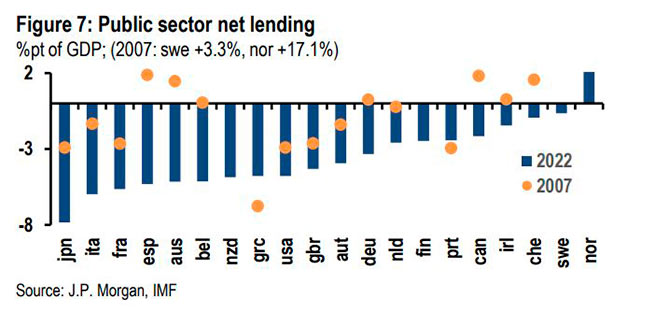

Según JP Morgan, si bien el ritmo de endeudamiento se ha desacelerado, el endeudamiento neto sigue estando fuertemente… reducido (y el déficit aumentado) desde los niveles previos a la Gran Crisis Financiera.

Para las economías avanzadas, se fijó en -4,6 % en 2022, un 3,2 % menos que en 2007. Su descenso en los últimos 15 años se ha reflejado en los presupuestos de la mayoría de los países, con la excepción de Grecia y Portugal, en los que, tras la gran crisis de la deuda de 2012, … se introdujo la consolidación fiscal.

Y a medida que continúa la expansión global, el endeudamiento neto mejorará a medida que aumenten los ingresos fiscales y se reduzcan los gastos. Sin embargo, hay ciertas razones por las que se espera que el ciclo actual finalice antes, ya que JP Morgan incluso «ve» que EE. UU. caerá en una leve recesión a finales de año. Además, “es probable que las posiciones netas de endeudamiento se mantengan en niveles estructuralmente estresados.

“Las poblaciones que envejecen en las sociedades occidentales requerirán más recursos públicos para apoyar los programas de atención médica y de pensiones no financiados. Este hecho por sí solo plantea preocupaciones sobre la sostenibilidad de la deuda. Al mismo tiempo, mantenerlos absorberá un gran porcentaje de los costos si las subidas de tipos de interés se convierten en un desarrollo estructural en los próximos años”.

En el artículo de 1998 «Jugando con los déficits» (JMCB Vol 30(4)), Ball, Elmendorf y Mankiw argumentan que «siempre que la reversión de la deuda tenga éxito, la política puede mejorar el bienestar de cada generación. Esta conclusión no significa que los déficits sean una buena política, porque el intento de reciclar constantemente la deuda puede fracasar. Pero [история предполагает]que las consecuencias de la deficiencia representan solo una pequeña probabilidad”. Sin embargo, el desempeño pasado no es garantía de éxito futuro (ver Grecia).

El récord histórico puede ser simplemente uno de períodos «felices» de alto crecimiento y bajas tasas de interés, el resultado de la demografía, un exceso de ahorro global y la relajación de los requisitos de capital. El año pasado hubo un fuerte aumento en las tasas de interés. Y si bien es en gran parte una historia cíclica, «hay razones para ver un aumento más estructural en las tasas de interés durante la próxima década», dice JP Morgan.

Con el aumento de las tasas de interés y el envejecimiento de la población que conduce a un importante gasto en pensiones, aumentan las preocupaciones. Independientemente de lo que ya haya sucedido, las tasas de interés pueden comenzar a moverse por encima del crecimiento. Con el tiempo, es probable que el servicio de la deuda en exceso de la nueva deuda se convierta en un gasto mayor en los presupuestos futuros.

Desafortunadamente, el ritmo creciente de crecimiento de la deuda desplazará la inversión, lo que a su vez reducirá el progreso tecnológico y el crecimiento potencial, lo que exacerbará los problemas de sostenibilidad. En este sentido, las condiciones actuales son relativamente mejores que en 2010, cuando los rendimientos superaron el crecimiento nominal en casi todos los países. Desde entonces, sin embargo, esto refleja principalmente rendimientos decrecientes.

En un mundo de mayores rendimientos, los fundamentos casi siempre serán peores, dada la desaceleración del crecimiento proyectado, incluso sin aumentos significativos de la deuda en los años intermedios.

PD: Sorprendería que la deuda pública no creciera: 2 años de pandemia, un año de guerra mundial, sorprende que las economías de los países de la UE sigan a flote, dado que EEUU está ahogando a sus «socios» europeos.

More Stories

Frutas y hortalizas: las importaciones crecen un 50,2% en abril

Productos griegos de camino a Francia

Tarifas reducidas para transacciones POS, tarifas bancarias limitadas